Greenium:

uitruil van rendement en duurzaamheid?

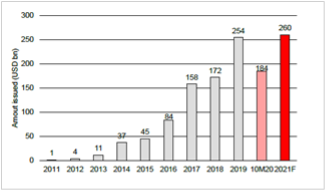

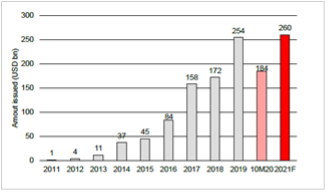

De eerste green bond werd in 2007 uitgegeven door de Europese Investment Bank onder het label Climate Awareness Bond. Sinds 2013 heeft de markt voor green bonds een enorme vlucht genomen. Elk jaar groeide de omvang van deze markt gestaag. Voor 2021 wordt verwacht dat de wereldwijde ESG bond emissies zullen uitkomen op US$ 570 miljard. Daarvan zullen ca US$ 260 miljard voor rekening komen van green bonds1.

In de afgelopen jaren zagen we de dat de belangstelling voor green bonds bij banken en beleggers het aanbod voortdurend overtekende. Het grootste orderboek (tot op heden) komt op naam van de Italiaanse staat die haar eerste Green Bond in maart 2021 lanceerde. De lening met een looptijd tot 30 april 2045 kreeg een omvang van € 8,5 miljard. Het totale orderboek was groter dan € 80 miljard. De groeiende inflow van cash naar duurzame obligaties bleef niet beperkt tot staatsleningen, maar deed zich ook voor bij covered bonds, sub-sovereigns en agencies en bedrijfsobligaties.

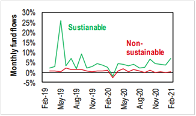

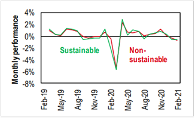

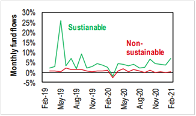

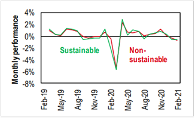

De grafiek hiernaast laat zien dat die inflow gedurende 2019, 2020 en de eerste maanden van 2021 constant hoger lag dan bij niet-duurzame obligaties. De grafiek rechts laat zien dat de performance van duurzame en niet-duurzame obligaties over de genoemde periode vergelijkbaar is).

Groei green bonds 2011-2021

Bron: Climate Bonds Initiative, Bloomberg, UniCredit Research

Consistente maandelijkse inflow duurzame obligaties, vergelijkbare performance

Bron: HSBC calculations, Refinitiv Lipper tot 28 februari 2021.

Die conclusie staat echter haaks op de uitkomsten van het wetenschappelijk onderzoek van de Jönköping International Business School (Drivers of green bond issuance and new evidence on the greenium). Om na te gaan of er zoiets bestaat als een zogenaamd greenium, werden ongeveer 2.000 green bonds vergeleken met 180.000 non-green bonds die tussen 2007 en 2019 werden geëmitteerd. De conclusie was dat green bonds gemiddeld 15 tot 20 basispunten lager renderen dan normale obligaties. Greenium is een premie die emittenten krijgen bij het gebruik van green bonds in plaats van normale (non-green) bonds. Dit houdt automatisch in dat beleggers die investeren in green bonds, een lager rendement krijgen dan bij normale obligaties.

De verklaring die de onderzoekers het meest plausibel vinden voor het bestaan van een greenium is dat beleggers bereid zijn om meer te betalen voor green bonds, vanwege de aandacht voor de E (environmental, milieu- en klimaatgerelateerde onderwerpen) binnen ESG. Ook stellen de onderzoekers dat de greenium mede ontstaat, omdat beleggers met een speciale ‘green-bondportefeuille’ veel minder prijssensitief zijn.

De werkelijkheid én de dagelijkse praktijk rondom het beheer van green bonds zijn weerbarstiger. Wij delen dan ook niet de conclusies uit het Zweedse onderzoek omdat de gebruikte modellen en methodologie voorbijgaan aan een aantal belangrijke aspecten.

In het Zweedse onderzoek hebben de meeste emittenten van green bonds geen credit rating. Ook worden er veel green bonds meegenomen die behoren tot de groep senior unsecured debt. Bij actief beheer gelden er vaak beleggingsrestricties bijvoorbeeld ten aanzien van de creditrating. Zo moet de creditrating van de actief beheerde Actiam-beleggingsfondsen tenminste ‘investment grade’ zijn. Juist in het marktsegment dat gekenmerkt wordt door een laag risico en relatief grote liquiditeit, sub-sovereigns en agencies, is het gewicht van green bonds bijzonder groot. Bovendien wordt in het onderzoek geen rekening gehouden met de beleggingsrestrictie ten aanzien van minimale omvang. Zo belegt Actiam doorgaans niet in obligaties die een kleinere omvang hebben dan € 500 miljoen. Deze twee beleggingsrestricties (minimale omvang en creditrating) zorgen er dan ook al voor dat de resultaten van onze green-bondbeleggingen sterk afwijken van het onderzoek.

Ervaringen uit de praktijk

Beleggers zijn bereid om meer te betalen voor green bonds vanwege de aandacht voor de E binnen ESG

Andere factoren die een rol spelen zijn tijd en locatie. In de bovenstaande grafiek zien we dat greeniums sterk kunnen verschillen door de tijd en per land. Dit betekent dat beleggers die niet gedwongen worden om per se green bonds te kopen, hun aankopen kunnen variëren over assetcategorieën, regio’s, issuers en in de tijd. De portefeuillemanagers kunnen dan iedere green bond op case-by-case-basis evalueren en op hun merites beoordelen. Als het rendement op een nieuwe green bond, gedurende de openstelling van het orderboek, te zeer wordt gedrukt kan de order eenvoudig worden doorgehaald. Met andere woorden: wanneer het orderboek open is en de spread telkens krapper wordt vanwege de grote vraag, kun je als belegger je order op elk moment intrekken. Een recent voorbeeld van een emissie waaraan wij als Actiam niet hebben meegedaan was een duurzame obligatie van de Nordic Investment Bank (NIB) 0% 30 april 2027 (ISIN: XS2326563280).

Deze 6-jaars green bond werd aangekondigd op 25 maart jl. met een initiële spreadindicatie van midswap -8 basispunten. Nordic is een solide issuer met een AAA rating die niet zo vaak naar de markt komt. Ook het raamwerk van de green bond is door onze ESG-analisten goedgekeurd. Door de snelle groei van het orderboek (€ 1,6 miljard voor een lening van slechts €500 miljoen) stellen de leadmanagers samen met de issuer de spread naar beneden bij. Eerst naar midswap -10 basispunten en vervolgens naar -11 basispunten De spread op de bestaande green bond van NIB met een looptijd tot juni 2024 ligt op midswap -10 basispunten. Er was dus geen enkele stimulans om de nieuwe green bond te kopen in ruil voor de bestaande obligatie.

Als Actiam zien wij dat de greenium bestaat, maar veel meer in de wereld van (kleinere) bedrijfsobligaties dan bij staatsleningen, sub-sovereigns en agencies. Door actief en flexibel portefeuillemanagement kan er worden voorkomen dat financieel rendement tegen duurzaamheid wordt uitgeruild. De conclusie van het Zweedse onderzoek wijst wat ons betreft op een veel te grote greenium, met name omdat het alle green bonds op één hoop veegt. Zou het onderzoek hier rekening mee hebben gehouden, dan zouden de uitkomsten heel anders hebben uitgepakt.

Wij staan in onze bevindingen niet alleen. In november 2020 reageerde Jens Peter Sørensen, analist van Danske Bank, op het Zweedse onderzoek. Zijn belangrijkste bevinding is eveneens dat er zeker sprake is van ‘greenium’ maar dat die niet zo hoog is als de studie suggereert2.

Zijn onderzoek laat bijvoorbeeld zien dat green bonds van Kredit für Wiederaufbau (KFW), een ontwikkelingsbank in Duitse staatseigendom, 0,25% 06/2025 in vergelijking met de non green KFW 0,00% 09/2025 een kleine greenium van 1 basispunt laat zien. Ook voor andere SSA issuers zoals KFW geldt een bijzonder kleine premie. Dit is volgens het onderzoek van Danske eerder het gevolg van de aanhoudende lage rente, vooral bij zeer liquide AAA obligaties.

Premie green bonds (bp)

Financieel en sociaal rendement kunnen wel degelijk hand in hand gaan zonder dat er sprake is van een uitruil

Premie green bonds (bp)

NB: Resultaten uit het verleden bieden geen garantie voor het heden en de toekomst. Bron: Danske Bank

Er is wel degelijk sprake van een greenium als het gaat om de markt voor green bonds. Het wel of niet beleggen in een green bond begint met de check op de beleggingsrestricties door een normale analyse van o.a. de kredietkwaliteit van de issuer en de omvang van de green bond. Ook kunnen er aanvullende eisen ten aanzien van duurzaamheid zijn (zogenaamde duurzame ‘investment beliefs’), waartegen de green bond moet worden afgezet. Tot slot is het belangrijk dat de vergoeding op de green bond (de spread versus swaps en versus de uitstaande secundaire leningen) en de verhandelbaarheid gecontroleerd worden en voldoende zijn om in te schrijven. Als dit proces stapsgewijs doorlopen wordt, is de gemiddelde spread tussen green en non-green bonds veel kleiner dan de 15 tot 20 basispunten waar het Zweeds onderzoek over spreekt (met name als het gaat om investment grade green bonds). Financieel en sociaal rendement kunnen dan ook wel degelijk hand in hand gaan, zonder dat er sprake is van een uitruil.

Conclusie

[1] ESG market outlook 2021. Issuer diversification to boost market. Unicredit. Munich, 2 December 2020

[2] Green SSA Bonds. How they have performed during the coronavirus crisis. Jens Peter Sørensen. Danske Bank. November 2020

Actiam

Auteur Mehdi Abdi, Head of Fixed Income Actiam

Greenium:

uitruil van rendement en duurzaamheid?

De eerste green bond werd in 2007 uitgegeven door de Europese Investment Bank onder het label Climate Awareness Bond. Sinds 2013 heeft de markt voor green bonds een enorme vlucht genomen. Elk jaar groeide de omvang van deze markt gestaag. Voor 2021 wordt verwacht dat de wereldwijde ESG bond emissies zullen uitkomen op US$ 570 miljard. Daarvan zullen ca US$ 260 miljard voor rekening komen van green bonds1.

In de afgelopen jaren zagen we de dat de belangstelling voor green bonds bij banken en beleggers het aanbod voortdurend overtekende. Het grootste orderboek (tot op heden) komt op naam van de Italiaanse staat die haar eerste Green Bond in maart 2021 lanceerde. De lening met een looptijd tot 30 april 2045 kreeg een omvang van € 8,5 miljard. Het totale orderboek was groter dan € 80 miljard. De groeiende inflow van cash naar duurzame obligaties bleef niet beperkt tot staatsleningen, maar deed zich ook voor bij covered bonds, sub-sovereigns en agencies en bedrijfsobligaties.

De grafiek hieronder laat zien dat die inflow gedurende 2019, 2020 en de eerste maanden van 2021 constant hoger lag dan bij niet-duurzame obligaties. De grafiek rechts laat zien dat de performance van duurzame en niet-duurzame obligaties over de genoemde periode vergelijkbaar is).

Groei green bonds 2011-2021

Bron: Climate Bonds Initiative, Bloomberg, UniCredit Research

Die conclusie staat echter haaks op de uitkomsten van het wetenschappelijk onderzoek van de Jönköping International Business School (Drivers of green bond issuance and new evidence on the greenium). Om na te gaan of er zoiets bestaat als een zogenaamd greenium, werden ongeveer 2.000 green bonds vergeleken met 180.000 non-green bonds die tussen 2007 en 2019 werden geëmitteerd. De conclusie was dat green bonds gemiddeld 15 tot 20 basispunten lager renderen dan normale obligaties. Greenium is een premie die emittenten krijgen bij het gebruik van green bonds in plaats van normale (non-green) bonds. Dit houdt automatisch in dat beleggers die investeren in green bonds, een lager rendement krijgen dan bij normale obligaties.

De verklaring die de onderzoekers het meest plausibel vinden voor het bestaan van een greenium is dat beleggers bereid zijn om meer te betalen voor green bonds, vanwege de aandacht voor de E (environmental, milieu- en klimaatgerelateerde onderwerpen) binnen ESG. Ook stellen de onderzoekers dat de greenium mede ontstaat, omdat beleggers met een speciale ‘green-bondportefeuille’ veel minder prijssensitief zijn.

Consistente maandelijkse inflow duurzame obligaties, vergelijkbare performance

Bron: HSBC calculations, Refinitiv Lipper tot 28 februari 2021.

De werkelijkheid én de dagelijkse praktijk rondom het beheer van green bonds zijn weerbarstiger. Wij delen dan ook niet de conclusies uit het Zweedse onderzoek omdat de gebruikte modellen en methodologie voorbijgaan aan een aantal belangrijke aspecten.

In het Zweedse onderzoek hebben de meeste emittenten van green bonds geen credit rating. Ook worden er veel green bonds meegenomen die behoren tot de groep senior unsecured debt. Bij actief beheer gelden er vaak beleggingsrestricties bijvoorbeeld ten aanzien van de creditrating. Zo moet de creditrating van de actief beheerde Actiam-beleggingsfondsen tenminste ‘investment grade’ zijn. Juist in het marktsegment dat gekenmerkt wordt door een laag risico en relatief grote liquiditeit, sub-sovereigns en agencies, is het gewicht van green bonds bijzonder groot. Bovendien wordt in het onderzoek geen rekening gehouden met de beleggingsrestrictie ten aanzien van minimale omvang. Zo belegt Actiam doorgaans niet in obligaties die een kleinere omvang hebben dan € 500 miljoen. Deze twee beleggingsrestricties (minimale omvang en creditrating) zorgen er dan ook al voor dat de resultaten van onze green-bondbeleggingen sterk afwijken van het onderzoek.

Ervaringen uit de praktijk

Beleggers zijn bereid om meer te betalen voor green bonds vanwege de aandacht voor de E binnen ESG

Andere factoren die een rol spelen zijn tijd en locatie. In de bovenstaande grafiek zien we dat greeniums sterk kunnen verschillen door de tijd en per land. Dit betekent dat beleggers die niet gedwongen worden om per se green bonds te kopen, hun aankopen kunnen variëren over assetcategorieën, regio’s, issuers en in de tijd. De portefeuillemanagers kunnen dan iedere green bond op case-by-case-basis evalueren en op hun merites beoordelen. Als het rendement op een nieuwe green bond, gedurende de openstelling van het orderboek, te zeer wordt gedrukt kan de order eenvoudig worden doorgehaald. Met andere woorden: wanneer het orderboek open is en de spread telkens krapper wordt vanwege de grote vraag, kun je als belegger je order op elk moment intrekken. Een recent voorbeeld van een emissie waaraan wij als Actiam niet hebben meegedaan was een duurzame obligatie van de Nordic Investment Bank (NIB) 0% 30 april 2027 (ISIN: XS2326563280).

Deze 6-jaars green bond werd aangekondigd op 25 maart jl. met een initiële spreadindicatie van midswap -8 basispunten. Nordic is een solide issuer met een AAA rating die niet zo vaak naar de markt komt. Ook het raamwerk van de green bond is door onze ESG-analisten goedgekeurd. Door de snelle groei van het orderboek (€ 1,6 miljard voor een lening van slechts €500 miljoen) stellen de leadmanagers samen met de issuer de spread naar beneden bij. Eerst naar midswap -10 basispunten en vervolgens naar -11 basispunten De spread op de bestaande green bond van NIB met een looptijd tot juni 2024 ligt op midswap -10 basispunten. Er was dus geen enkele stimulans om de nieuwe green bond te kopen in ruil voor de bestaande obligatie.

Als Actiam zien wij dat de greenium bestaat, maar veel meer in de wereld van (kleinere) bedrijfsobligaties dan bij staatsleningen, sub-sovereigns en agencies. Door actief en flexibel portefeuillemanagement kan er worden voorkomen dat financieel rendement tegen duurzaamheid wordt uitgeruild. De conclusie van het Zweedse onderzoek wijst wat ons betreft op een veel te grote greenium, met name omdat het alle green bonds op één hoop veegt. Zou het onderzoek hier rekening mee hebben gehouden, dan zouden de uitkomsten heel anders hebben uitgepakt.

Wij staan in onze bevindingen niet alleen. In november 2020 reageerde Jens Peter Sørensen, analist van Danske Bank, op het Zweedse onderzoek. Zijn belangrijkste bevinding is eveneens dat er zeker sprake is van ‘greenium’ maar dat die niet zo hoog is als de studie suggereert2.

Zijn onderzoek laat bijvoorbeeld zien dat green bonds van Kredit für Wiederaufbau (KFW), een ontwikkelingsbank in Duitse staatseigendom, 0,25% 06/2025 in vergelijking met de non green KFW 0,00% 09/2025 een kleine greenium van 1 basispunt laat zien. Ook voor andere SSA issuers zoals KFW geldt een bijzonder kleine premie. Dit is volgens het onderzoek van Danske eerder het gevolg van de aanhoudende lage rente, vooral bij zeer liquide AAA obligaties.

Premie green bonds (bp)

Premie green bonds (bp)

NB: Resultaten uit het verleden bieden geen garantie voor het heden en de toekomst. Bron: Danske Bank

Financieel en sociaal rendement kunnen wel degelijk hand in hand gaan zonder dat er sprake is van een uitruil

Er is wel degelijk sprake van een greenium als het gaat om de markt voor green bonds. Het wel of niet beleggen in een green bond begint met de check op de beleggingsrestricties door een normale analyse van o.a. de kredietkwaliteit van de issuer en de omvang van de green bond. Ook kunnen er aanvullende eisen ten aanzien van duurzaamheid zijn (zogenaamde duurzame ‘investment beliefs’), waartegen de green bond moet worden afgezet. Tot slot is het belangrijk dat de vergoeding op de green bond (de spread versus swaps en versus de uitstaande secundaire leningen) en de verhandelbaarheid gecontroleerd worden en voldoende zijn om in te schrijven. Als dit proces stapsgewijs doorlopen wordt, is de gemiddelde spread tussen green en non-green bonds veel kleiner dan de 15 tot 20 basispunten waar het Zweeds onderzoek over spreekt (met name als het gaat om investment grade green bonds). Financieel en sociaal rendement kunnen dan ook wel degelijk hand in hand gaan, zonder dat er sprake is van een uitruil.

Conclusie

Actiam

Auteur Mehdi Abdi, Head of Fixed Income Actiam

[1] ESG market outlook 2021. Issuer diversification to boost market. Unicredit. Munich, 2 December 2020

[2] Green SSA Bonds. How they have performed during the coronavirus crisis. Jens Peter Sørensen. Danske Bank. November 2020