Kansen & Visies 2023

Economisch herstel op de horizon

Al met al zien we in 2023 de inflatie scherp dalen vergeleken met de niveaus van 2022 maar niet (langdurig) terugvallen naar niveaus van voor de pandemie. De komende jaren zien we geldontwaarding tussen 2 en 4 á 5% per jaar uitkomen. Verder zien we de centrale banken de rentes niet veel verder dan 5% (de Fed) respectievelijk 3% (ECB) verhogen. Het zou ons zelfs niet verbazen als de centrale banken eind 2023 de rentes weer beginnen te verlagen.

In die omgeving zou enige tijdelijke daling van de langetermijnrentes niet verbazen maar die rentes zien we per saldo de komende jaren stijgen, gedragen door hogere inflatie dan in het verleden, aanhoudend hoge begrotingstekorten, toenemende staatsschulden en ruim monetair beleid.

Aandelenkoersen zien we volatiel blijven en per saldo stijgen. Daarnaast geldt dat de financiële markten altijd vooruit kijken en verwachtingen ten aanzien van economische ontwikkelingen in de koersen verwerken. Waar ze in 2022 recessie/lage groei aan de horizon zagen, zal in 2023 juist het economisch herstel komen wat ze op de horizon zullen zien.

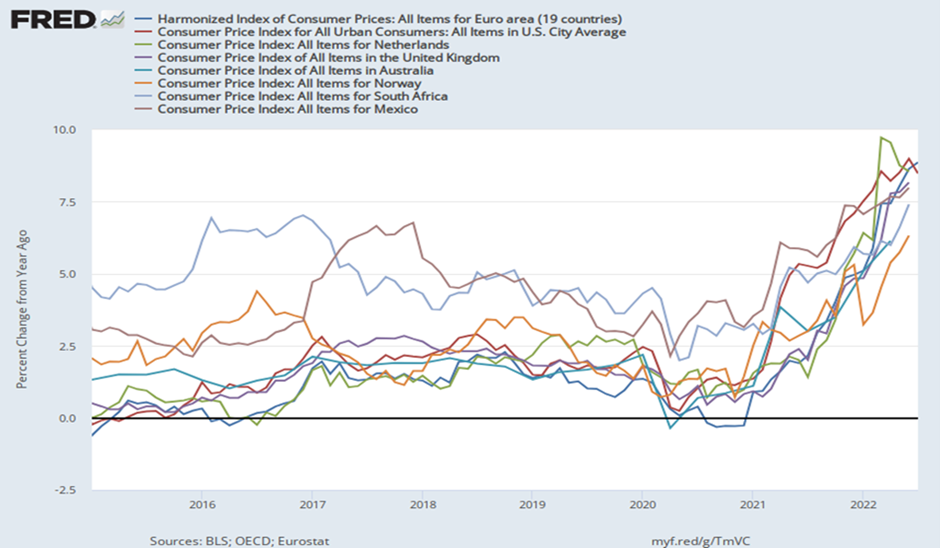

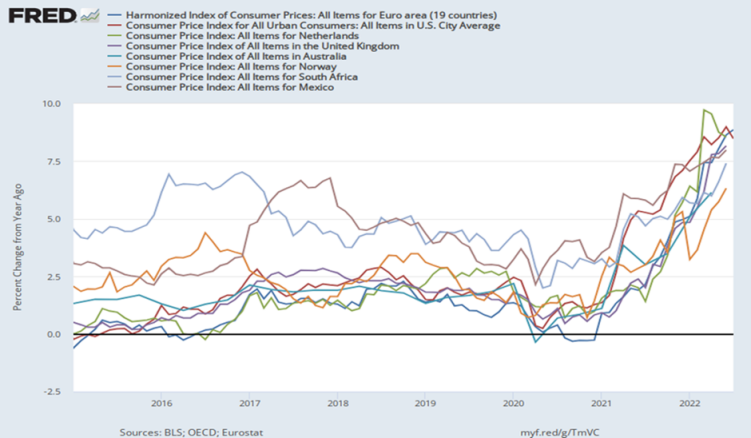

Blauwe pijl: 24 februari 2022, de dag waarop Rusland Oekraïne binnen is gevallen

Rode pijl: inflatie begint op te lopen in de wereld, zomer 2021

Daling inflatie naar niveau pre-pandemie

Wij verwachten dat de daling van de inflatie in 2023, op middellangetermijn bezien, niet structureel naar pre-pandemie niveau of het door de centrale banken gewenst niveau (om en nabij 2% per jaar) zal brengen. Er zijn vijf hoofdredenen waarom we de inflatie na 2023 structureel hoger zien blijven dan de inflatiepercentages waar we aan gewend zijn geraakt in de afgelopen decennia (namelijk tussen 0 en 2% per jaar).

- In de eerste plaats is er het feit dat het monetaire beleid een lange tijd zeer ruim is geweest, wat met een vertraging doorwerkt in de inflatiecijfers. Dat beleid blijft ook na de renteverhogingen van de Fed en de ECB in 2022 eerder ruim dan krap. Van echt krap monetair beleid is in de VS pas sprake bij een Fed-rente van ongeveer 7% of meer. In de eurozone moet de rente die de ECB vaststelt, volgens gangbare schattingen, minstens 3% bedragen voordat we kunnen spreken van echt krap beleid.

- In de tweede plaats is daar het begrotingsbeleid. In zowel de VS als de eurozone lijkt het modus operandi te zijn dat de begrotingstekorten hoog zullen blijven. Uit het verleden weten we dat dat inflatie aanwakkert.

- Ten derde: er is een belangrijke structurele ontwikkeling op het gebied van demografie gaande, die de inflatie de komende jaren eerder omhoog dan omlaag zal drukken. Het betreft de vergrijzing, met als gevolg een toenemende schaarste aan arbeid, waardoor de loonkosten zullen klimmen. Aangezien de loonkosten de belangrijkste kostenpost is voor bedrijven en wij de productiviteit niet behoorlijk zien toenemen, zullen bedrijven die oplopende kosten doorberekenen in de prijzen om te voorkomen dat de winsten structureel dalen.

Een andere structurele ontwikkeling die van belang is voor inflatieontwikkelingen is de trend om minder afhankelijk te worden van andere landen. Aangezien voortschrijdende globalisering de afgelopen decennia de inflatie in het Westen omlaag heeft gedrukt, betekent een minder snel tempo van globalisering, laat staan van de-globalisering, opwaartse druk op de prijzen in het Westen.

- Tot slot is daar de energietransitie. De wens die transitie door te voeren, is in een stroomversnelling geraakt nadat Rusland Oekraïne binnen is gevallen. De genoemde transitie houdt in dat de mix in energieaanbod, een mix van energie uit fossiele en hernieuwbare bronnen, zal veranderen in het voordeel van hernieuwbare bronnen. Echter, het aanbod uit fossiele bronnen is zodanig hoog dat het aanbod uit hernieuwbare bronnen het afnemend aandeel van de fossiele brandstoffen niet zomaar kan compenseren. Aangezien de vraag naar energie wereldwijd blijft groeien, is de kans groter dat gedurende de genoemde transitie energieprijzen eerder hoger dan lager zullen zijn dan in het verleden.

Bovenstaande betekent dat de onderliggende inflatie weinig te maken heeft met de oorlog in Oekraïne. Natuurlijk, die oorlog heeft de inflatie in 2022 aangewakkerd maar één blik op de inflatieontwikkelingen in de wereld leert dat de inflatie ver voor de Russische inval in Oekraïne is begonnen aan een rappe stijging. Anders gesteld: er is iets anders in het spel dan het Oekraïne-effect. Dat ‘iets’ is het zeer ruime monetaire en begrotingsbeleid in het Westen. Iets wat, zoals gezegd, voorlopig het geval blijft.

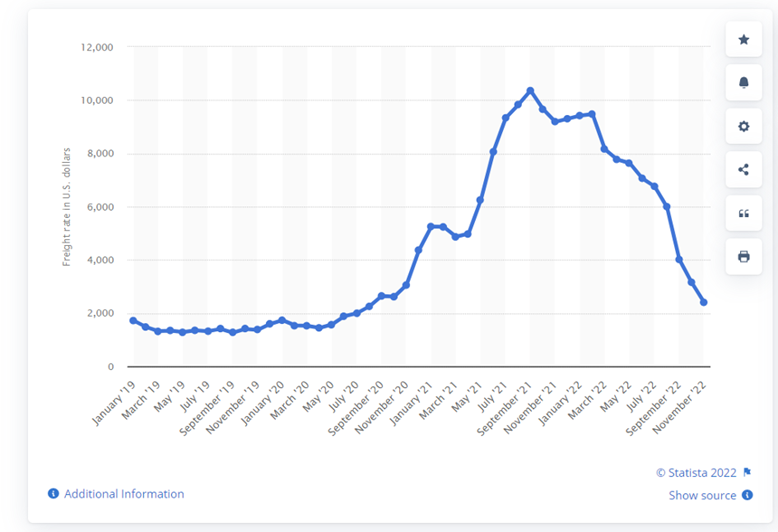

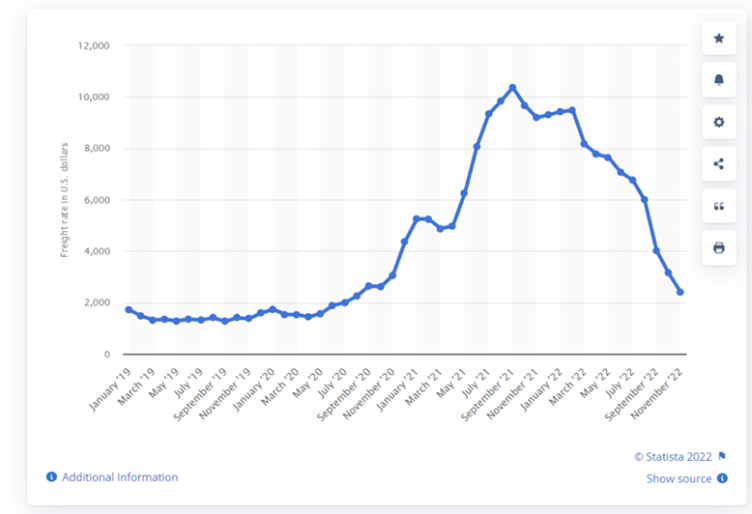

Vrachtvervoerkosten, januari 2019-november 2022, in USD

Bron: Statista.com

Dalende inflatie in 2023

In de eerste plaats is er het statistische effect. Inflatie is de verandering van de prijzen van een mandje van goederen en diensten ten opzichte van dezelfde periode 12 maanden eerder. Energie is een belangrijk deel van het genoemde mandje. Daardoor is de olieprijs heel belangrijk voor de ontwikkeling van inflatie.

In de eerste helft van 2022 lag de olieprijs tussen circa 80 en 130 dollar per vat. In 2021 schommelde de olieprijs tussen ongeveer 50 en 80 dollar. Dit betekent dat de procentuele stijging van de olieprijs vergeleken met die een jaar eerder, in loop van een groot deel van 2022 zeer hoog is geweest, wat de inflatie omhoog gestuwd heeft. Hetzelfde geldt voor de prijzen van bijvoorbeeld gas en stroom.

In 2023 krijgen we te maken het met omgekeerde effect op de inflatie. Als de olieprijs gedurende 2023 rond het huidige niveau van tussen 80 en 90 dollar blijft, dan zal de bijdrage aan de jaarlijkse inflatie in 2023 nihil zijn. Anders gesteld: om hetzelfde opwaartse effect op de inflatie in 2023 te hebben zoals in 2022, zou de olieprijs naar 200 dollar per vat en meer moeten klimmen. Dat is niet te verwachten. Hetzelfde geldt voor vrijwel alle andere grondstoffen.

Een andere reden waarom de prijzen in 2022 rap zijn gestegen, is de aanwezigheid van vele logistieke problemen en knelpunten in de wereld(economie). Daarbij valt te denken aan ongelukken, zoals het blokkeren van het Suezkanaal, maar ook de verstorende werking van de lockdownmaatregelen in China. Daardoor werd er in China veel minder geproduceerd om naar Europa en de VS te verschepen. En wat er was om verscheept te worden, kostte veel meer om van China naar Europa te krijgen. Inmiddels is dat echter gezakt naar bijna het pre-pandemie niveau.

Tot slot zien we de economische groei in het Westen in 2023 scherp dalen, met hier en daar recessie. Lage economische groei c.q. een recessie, betekent dat vraag naar goederen en diensten veel meer in balans zal komen te liggen dan in 2022. Met als gevolg minder opwaartse druk op de prijzen.

Een term die overigens op een veel aangenamere manier zal vallen dan in 2022. De reden daarvoor is dat we de inflatie behoorlijk zien dalen in de loop van het jaar, vooral in de eerste helft ervan. Daar zijn meerdere redenen voor.

Het economisch woord van 2022 was zonder twijfel ‘inflatie’. Voor het eerst in een zeer lange tijd, zagen we de prijzen rap stijgen. De laatste keer dat de geldontwaarding in de polder zo hoog is geweest als in 2022, speelde Abe Lenstra nog. Johan Cruijff moest nog geboren worden. We hebben het over de eerste jaren na de Tweede Wereldoorlog. Ons inziens is de kans groot dat inflatie ook in 2023 een term is die vaak zal vallen.

2023

Outlook

Kansen & Visies 2023

Economisch herstel op de horizon

Al met al zien we in 2023 de inflatie scherp dalen vergeleken met de niveaus van 2022 maar niet (langdurig) terugvallen naar niveaus van voor de pandemie. De komende jaren zien we geldontwaarding tussen 2 en 4 á 5% per jaar uitkomen. Verder zien we de centrale banken de rentes niet veel verder dan 5% (de Fed) respectievelijk 3% (ECB) verhogen. Het zou ons zelfs niet verbazen als de centrale banken eind 2023 de rentes weer beginnen te verlagen.

In die omgeving zou enige tijdelijke daling van de langetermijnrentes niet verbazen maar die rentes zien we per saldo de komende jaren stijgen, gedragen door hogere inflatie dan in het verleden, aanhoudend hoge begrotingstekorten, toenemende staatsschulden en ruim monetair beleid.

Aandelenkoersen zien we volatiel blijven en per saldo stijgen. Daarnaast geldt dat de financiële markten altijd vooruit kijken en verwachtingen ten aanzien van economische ontwikkelingen in de koersen verwerken. Waar ze in 2022 recessie/lage groei aan de horizon zagen, zal in 2023 juist het economisch herstel komen wat ze op de horizon zullen zien.

Blauwe pijl: 24 februari 2022, de dag waarop Rusland Oekraïne binnen is gevallen

Rode pijl: inflatie begint op te lopen in de wereld, zomer 2021

Daling inflatie naar niveau pre-pandemie

Wij verwachten dat de daling van de inflatie in 2023, op middellangetermijn bezien, niet structureel naar pre-pandemie niveau of het door de centrale banken gewenst niveau (om en nabij 2% per jaar) zal brengen. Er zijn vijf hoofdredenen waarom we de inflatie na 2023 structureel hoger zien blijven dan de inflatiepercentages waar we aan gewend zijn geraakt in de afgelopen decennia (namelijk tussen 0 en 2% per jaar).

- In de eerste plaats is er het feit dat het monetaire beleid een lange tijd zeer ruim is geweest, wat met een vertraging doorwerkt in de inflatiecijfers. Dat beleid blijft ook na de renteverhogingen van de Fed en de ECB in 2022 eerder ruim dan krap. Van echt krap monetair beleid is in de VS pas sprake bij een Fed-rente van ongeveer 7% of meer. In de eurozone moet de rente die de ECB vaststelt, volgens gangbare schattingen, minstens 3% bedragen voordat we kunnen spreken van echt krap beleid.

- In de tweede plaats is daar het begrotingsbeleid. In zowel de VS als de eurozone lijkt het modus operandi te zijn dat de begrotingstekorten hoog zullen blijven. Uit het verleden weten we dat dat inflatie aanwakkert.

- Ten derde: er is een belangrijke structurele ontwikkeling op het gebied van demografie gaande, die de inflatie de komende jaren eerder omhoog dan omlaag zal drukken. Het betreft de vergrijzing, met als gevolg een toenemende schaarste aan arbeid, waardoor de loonkosten zullen klimmen. Aangezien de loonkosten de belangrijkste kostenpost is voor bedrijven en wij de productiviteit niet behoorlijk zien toenemen, zullen bedrijven die oplopende kosten doorberekenen in de prijzen om te voorkomen dat de winsten structureel dalen.

Een andere structurele ontwikkeling die van belang is voor inflatieontwikkelingen is de trend om minder afhankelijk te worden van andere landen. Aangezien voortschrijdende globalisering de afgelopen decennia de inflatie in het Westen omlaag heeft gedrukt, betekent een minder snel tempo van globalisering, laat staan van de-globalisering, opwaartse druk op de prijzen in het Westen.

- Tot slot is daar de energietransitie. De wens die transitie door te voeren, is in een stroomversnelling geraakt nadat Rusland Oekraïne binnen is gevallen. De genoemde transitie houdt in dat de mix in energieaanbod, een mix van energie uit fossiele en hernieuwbare bronnen, zal veranderen in het voordeel van hernieuwbare bronnen. Echter, het aanbod uit fossiele bronnen is zodanig hoog dat het aanbod uit hernieuwbare bronnen het afnemend aandeel van de fossiele brandstoffen niet zomaar kan compenseren. Aangezien de vraag naar energie wereldwijd blijft groeien, is de kans groter dat gedurende de genoemde transitie energieprijzen eerder hoger dan lager zullen zijn dan in het verleden.

Bovenstaande betekent dat de onderliggende inflatie weinig te maken heeft met de oorlog in Oekraïne. Natuurlijk, die oorlog heeft de inflatie in 2022 aangewakkerd maar één blik op de inflatieontwikkelingen in de wereld leert dat de inflatie ver voor de Russische inval in Oekraïne is begonnen aan een rappe stijging. Anders gesteld: er is iets anders in het spel dan het Oekraïne-effect. Dat ‘iets’ is het zeer ruime monetaire en begrotingsbeleid in het Westen. Iets wat, zoals gezegd, voorlopig het geval blijft.

Vrachtvervoerkosten, januari 2019-november 2022, in USD

Bron: Statista.com

Dalende inflatie in 2023

In de eerste plaats is er het statistische effect. Inflatie is de verandering van de prijzen van een mandje van goederen en diensten ten opzichte van dezelfde periode 12 maanden eerder. Energie is een belangrijk deel van het genoemde mandje. Daardoor is de olieprijs heel belangrijk voor de ontwikkeling van inflatie.

In de eerste helft van 2022 lag de olieprijs tussen circa 80 en 130 dollar per vat. In 2021 schommelde de olieprijs tussen ongeveer 50 en 80 dollar. Dit betekent dat de procentuele stijging van de olieprijs vergeleken met die een jaar eerder, in loop van een groot deel van 2022 zeer hoog is geweest, wat de inflatie omhoog gestuwd heeft. Hetzelfde geldt voor de prijzen van bijvoorbeeld gas en stroom.

In 2023 krijgen we te maken het met omgekeerde effect op de inflatie. Als de olieprijs gedurende 2023 rond het huidige niveau van tussen 80 en 90 dollar blijft, dan zal de bijdrage aan de jaarlijkse inflatie in 2023 nihil zijn. Anders gesteld: om hetzelfde opwaartse effect op de inflatie in 2023 te hebben zoals in 2022, zou de olieprijs naar 200 dollar per vat en meer moeten klimmen. Dat is niet te verwachten. Hetzelfde geldt voor vrijwel alle andere grondstoffen.

Een andere reden waarom de prijzen in 2022 rap zijn gestegen, is de aanwezigheid van vele logistieke problemen en knelpunten in de wereld(economie). Daarbij valt te denken aan ongelukken, zoals het blokkeren van het Suezkanaal, maar ook de verstorende werking van de lockdownmaatregelen in China. Daardoor werd er in China veel minder geproduceerd om naar Europa en de VS te verschepen. En wat er was om verscheept te worden, kostte veel meer om van China naar Europa te krijgen. Inmiddels is dat echter gezakt naar bijna het pre-pandemie niveau.

Tot slot zien we de economische groei in het Westen in 2023 scherp dalen, met hier en daar recessie. Lage economische groei c.q. een recessie, betekent dat vraag naar goederen en diensten veel meer in balans zal komen te liggen dan in 2022. Met als gevolg minder opwaartse druk op de prijzen.

Een term die overigens op een veel aangenamere manier zal vallen dan in 2022. De reden daarvoor is dat we de inflatie behoorlijk zien dalen in de loop van het jaar, vooral in de eerste helft ervan. Daar zijn meerdere redenen voor.

Het economisch woord van 2022 was zonder twijfel ‘inflatie’. Voor het eerst in een zeer lange tijd, zagen we de prijzen rap stijgen. De laatste keer dat de geldontwaarding in de polder zo hoog is geweest als in 2022, speelde Abe Lenstra nog. Johan Cruijff moest nog geboren worden. We hebben het over de eerste jaren na de Tweede Wereldoorlog. Ons inziens is de kans groot dat inflatie ook in 2023 een term is die vaak zal vallen.

2023

Outlook