Een belegging van 10.000 dollar in de MSCI USA Total Return Index in 1980 zou in 2024 ongeveer 1.050.000 waard zijn

Beleggen

In plaats van te proberen om via timing de markt te verslaan, is het beter om goedkope passieve aandelenindexfondsen te vinden en vervolgens een plan te maken om je geld consequent te beleggen. “Tenzij je geluk hebt en op een dieptepunt op de markt terechtkomt, betekent timing heel weinig. Je stelt het begin uit, wacht op een gebeurtenis die misschien niet zal plaatsvinden en je loopt gaandeweg rendement mis. Besteed dus tijd aan het vinden van de juiste belegging voor jezelf – bij voorkeur tegen lage kosten – en doe het gewoon”, aldus Garnry.

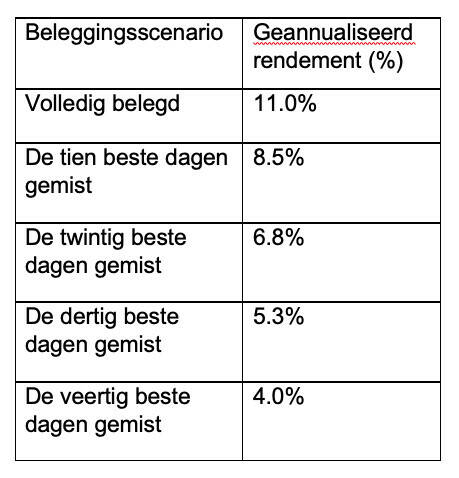

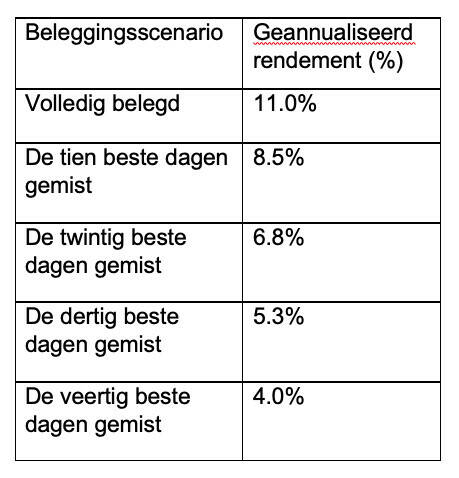

Uit de bovenstaande gegevens blijkt dat als je tussen 1991 en 2024 volledig in de S&P 500 had belegd, je jaarlijks 11% op je belegging zou hebben verdiend. Maar als je de 30 beste dagen had gemist, zou je volledige rendement zijn gehalveerd.

“Het punt is dat we natuurlijk allemaal de slechtste dagen op de markten willen vermijden, Maar het missen van de beste dagen is ook erg riskant. Op het juiste moment de markt in en uit manoeuvreren lijkt bijna onmogelijk”, zegt Garnry.

Het timen van markten is ongelooflijk lastig. Professionele beleggers geloven niet dat ze het kunnen, dus je hebt een bepaald niveau van overtuiging nodig om te geloven dat je het toch kunt. Het timen van de markt brengt het gevaar met zich mee dat je, in plaats van de slechtste dagen op de markt te vermijden, het risico loopt de beste dagen te verliezen. Dat is een grotere slechte dienst voor je beleggingen. Beschouw de volgende gegevens voor de S&P 500 van 1991 tot medio 2024:

De waarde van langetermijnbeleggen wordt vaak onderschat. Wanneer je belegt, genereren je inkomsten in de loop van de tijd hun eigen inkomsten. Dit sneeuwbaleffect is het krachtigst als de investeringen ononderbroken kunnen groeien. Een belegging van 10.000 dollar in de MSCI USA Total Return Index in 1980 zou bijvoorbeeld in 2024 ongeveer 1.050.000 dollar waard zijn, ervan uitgaande dat alle dividenden werden herbelegd. Dit is een rendement op jaarbasis van 11,1%. Als je dus een lange beleggingshorizon hebt, is het beter om je geld op de markten zijn gang te laten gaan, in plaats van te proberen bodems en toppen te kiezen of de markt te timen.

“Op het eerste gezicht lijkt het misschien niet zo belangrijk, maar het effect van samengesteld beleggen is aanzienlijk in de loop van de tijd. Het belangrijkste bij beleggen is dat je aan de slag gaat. Maar niemand van ons is in staat de markt te timen”, meent Peter Garnry, hoofdbeleggingsstrateeg bij Saxo.

Een veelvoorkomend obstakel bij het beginnen met beleggen is dat mensen te veel waarde hechten aan het moment waarop ze de markt moeten betreden. Uit data blijkt dat het beter is om voor langere tijd te beleggen dan te proberen de markt te timen. Hier zijn twee redenen waarom.

Niemand kan

de markt timen

In plaats van te proberen om via timing de markt te verslaan, is het beter om goedkope passieve aandelenindexfondsen te vinden en vervolgens een plan te maken om je geld consequent te beleggen. “Tenzij je geluk hebt en op een dieptepunt op de markt terechtkomt, betekent timing heel weinig. Je stelt het begin uit, wacht op een gebeurtenis die misschien niet zal plaatsvinden en je loopt gaandeweg rendement mis. Besteed dus tijd aan het vinden van de juiste belegging voor jezelf – bij voorkeur tegen lage kosten – en doe het gewoon”, aldus Garnry.

Het timen van markten is ongelooflijk lastig. Professionele beleggers geloven niet dat ze het kunnen, dus je hebt een bepaald niveau van overtuiging nodig om te geloven dat je het toch kunt. Het timen van de markt brengt het gevaar met zich mee dat je, in plaats van de slechtste dagen op de markt te vermijden, het risico loopt de beste dagen te verliezen. Dat is een grotere slechte dienst voor je beleggingen. Beschouw de volgende gegevens voor de S&P 500 van 1991 tot medio 2024:

Beleggen

Een veelvoorkomend obstakel bij het beginnen met beleggen is dat mensen te veel waarde hechten aan het moment waarop ze de markt moeten betreden. Uit data blijkt dat het beter is om voor langere tijd te beleggen dan te proberen de markt te timen. Hier zijn twee redenen waarom.

Niemand kan

de markt timen

Een belegging van 10.000 dollar in de MSCI USA Total Return Index in 1980 zou in 2024 ongeveer 1.050.000 waard zijn

Uit de bovenstaande gegevens blijkt dat als je tussen 1991 en 2024 volledig in de S&P 500 had belegd, je jaarlijks 11% op je belegging zou hebben verdiend. Maar als je de 30 beste dagen had gemist, zou je volledige rendement zijn gehalveerd.

“Het punt is dat we natuurlijk allemaal de slechtste dagen op de markten willen vermijden, Maar het missen van de beste dagen is ook erg riskant. Op het juiste moment de markt in en uit manoeuvreren lijkt bijna onmogelijk”, zegt Garnry.

De waarde van langetermijnbeleggen wordt vaak onderschat. Wanneer je belegt, genereren je inkomsten in de loop van de tijd hun eigen inkomsten. Dit sneeuwbaleffect is het krachtigst als de investeringen ononderbroken kunnen groeien. Een belegging van 10.000 dollar in de MSCI USA Total Return Index in 1980 zou bijvoorbeeld in 2024 ongeveer 1.050.000 dollar waard zijn, ervan uitgaande dat alle dividenden werden herbelegd. Dit is een rendement op jaarbasis van 11,1%. Als je dus een lange beleggingshorizon hebt, is het beter om je geld op de markten zijn gang te laten gaan, in plaats van te proberen bodems en toppen te kiezen of de markt te timen.

“Op het eerste gezicht lijkt het misschien niet zo belangrijk, maar het effect van samengesteld beleggen is aanzienlijk in de loop van de tijd. Het belangrijkste bij beleggen is dat je aan de slag gaat. Maar niemand van ons is in staat de markt te timen”, meent Peter Garnry, hoofdbeleggingsstrateeg bij Saxo.